NEUERUNGEN PERSONALVERRECHNUNG 2026 – TEIL 1

Das Jahr 2026 bringt eine Vielzahl an Änderungen im Arbeitsrecht und für die Personalverrechnung mit sich. Nachstehend geben wir einen Überblick über die wichtigsten Neuerungen.

Anmeldung zur Sozialversicherung

Ab 01.01.2026 muss in der Anmeldung zur Sozialversicherung als zusätzliche Information auch das „Ausmaß der vereinbarten Arbeitszeit“ angegeben werden. Bei fallweisen Beschäftigten ist anstelle einer Wochenarbeitszeit die geplante Tagesarbeitszeit anzugeben.

Anmerkung: Die Bekanntgabe von Arbeitszeitänderungen während eines laufenden Dienstverhältnisses ist hingegen nicht erforderlich.

Ein Pflichtfeld ist die Angabe des vereinbarten Arbeitszeitausmaßes für die Anmeldung von Angestellten, Arbeiter/innen und Lehrlingen. Bei freien Dienstverhältnissen besteht hingegen keine Pflicht zur Angabe einer Arbeitszeit (dh bei diesen handelt es sich um ein bloß optionales Feld).

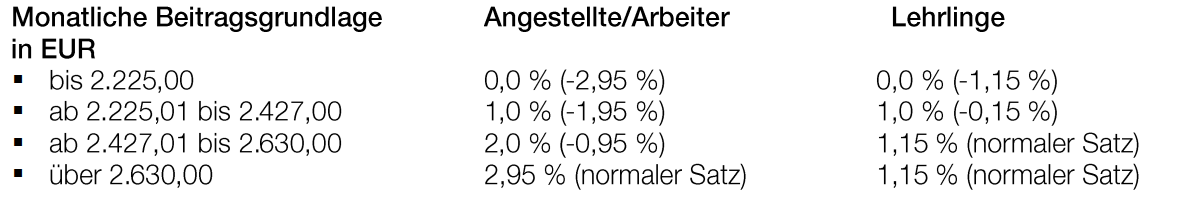

Arbeitslosenversicherung – Niedrigentgelt (Grenzbeträge 2026)

Arbeitslosenversicherungspflicht und geringfügige Mehrfachbeschäftigung

Ab 01.01.2026 unterliegt eine geringfügige Beschäftigung nur noch dann der Arbeitslosenversicherung, wenn sie gemeinsam mit einer anderen geringfügigen Beschäftigung zur Überschreitung der Geringfügigkeitsgrenze führt. Wird eine geringfügige Beschäftigung hingegen neben einer vollversicherten Beschäftigung ausgeübt (welche ohne-hin der Arbeitslosenversicherung unterliegt), ist die geringfügige Beschäftigung ab 01.01.2026 nicht mehr arbeitslosenversicherungspflichtig, und sie erhöht dementsprechend auch nicht mehr die Bemessungsgrundlage für die Arbeitslosenversicherung.

Anmerkung: Die Berücksichtigung von mehrfachen (in Summe die Geringfügigkeitsgrenze überschreitenden) gering-fügigen Beschäftigungen im Bereich Kranken- und Pensionsversicherung ist davon völlig unabhängig und bleibt da-her unverändert aufrecht.

Altersteilzeit-Reform

A. Neuerungen für kontinuierliche Altersteilzeiten mit Laufzeitbeginn ab 01.01.2026

1. Verkürzung der maximalen Laufzeit

Die „förderfähige“ Dauer kontinuierlicher Altersteilzeiten wird zwischen 2026 und 2028 schrittweise von bisher fünf auf drei Jahre reduziert.

Übergangsphase

- Altersteilzeit-Beginn 2026: Die maximale Dauer der „förderbaren“ Altersteilzeit beträgt 4,5 Jahre;

- Altersteilzeit-Beginn 2027: Die maximale Dauer der „förderbaren“ Altersteilzeit beträgt 4 Jahre;

- Altersteilzeit-Beginn 2028: Die maximale Dauer der „förderbaren“ Altersteilzeit beträgt 3,5 Jahre.

Dauerrecht

Bei Altersteilzeit-Beginn ab 2029:

Die maximale Dauer der „förderbaren“ Altersteilzeit beträgt drei Jahre, und zwar konkret in den letzten drei Jahren vor dem Korridorpensionsstichtag oder dem Erreichen des Regelpensionsalters. Ab dem Erreichen des Korridorpensionsstichtages ist eine Altersteilzeit daher nicht mehr „förderfähig“.

Beachte: In der Übergangsphase (Altersteilzeit-Beginn 2026 bis 2028) ist der frühestmögliche Antritt der Altersteilzeit zwar weiterhin bereits fünf Jahre vor der Regelpension möglich, jedoch drohen diesfalls „Förderlücken“, wenn am Ende der Altersteilzeit noch kein vorzeitiger Pensionsanspruch besteht. In der Übergangsphase ist die Erfüllung der Voraussetzungen für eine Korridorpension (ohne diese tatsächlich zu beziehen) kein Hindernis für die „geförderte“ Altersteilzeit.

2. Erhöhte Anzahl der erforderlichen Arbeitslosenversicherungsjahre

Die für das Altersteilzeitgeld erforderlichen arbeitslosenversicherungspflichtigen Beschäftigungszeiten werden bei kontinuierlichen Altersteilzeiten, die ab 2026 beginnen, von derzeit 780 Wochen (= 15 Jahre) stufenweise auf 884 Wochen (= 17 Jahre) erhöht. 884 Wochen sind bei Altersteilzeiten erforderlich, die ab 01.01.2029 beginnen.

3. Neuer Berechnungsmodus für den „Oberwert“

Für kontinuierliche Altersteilzeiten mit Laufzeitbeginn ab 2026 wird der Oberwert (für die Lohnausgleich-Ermittlung) ausschließlich auf Basis des Entgelts für die Normalarbeitszeit berechnet. Das bedeutet: Überstunden, Überstundenpauschalen und kollektivvertragliche Mehrarbeit bleiben unberücksichtigt und müssen auch aus einem All-in-Bezug „herausgeschält“ werden.

4. Anpassung der AMS-Ersatzquote

Die bisherige Ersatzquote von 100 % (ab Erreichen der Korridorpensionsvoraussetzungen) fällt weg. Für kontinuierliche Altersteilzeiten mit Laufzeitbeginn von 2026 bis 2028 beträgt die Ersatzquote in den genannten Jahren 80 %. Ab dem Jahr 2029 erhöht sie sich automatisch wieder auf 90 %.

B. Nebenbeschäftigungsverbot – gilt für alle Altersteilzeiten

Ab 01.01.2026 sind zusätzliche Beschäftigungen während der Altersteilzeit bei anderen Arbeitgeber/innen (echte oder freie Dienstverhältnisse, egal ob geringfügig oder vollversichert), nur mehr dann zulässig, wenn sie bereits regelmäßig im Jahr vor Beginn der Altersteilzeit bestanden haben. Liegt diese Voraussetzung nicht vor, verliert der/die Arbeitgeber/in den Anspruch auf Altersteilzeitgeld – gleichzeitig entfällt der Lohnausgleich sowie die erhöhte SV-Beitragsgrundlage. Arbeitnehmer/innen müssen jede zusätzliche Tätigkeit unverzüglich dem AMS melden. Selbständige Erwerbstätigkeiten fallen hingegen nicht unter das altersteilzeitbezogene Nebenbeschäftigungsverbot. Arbeitsrechtliche Vorgaben (zB Konkurrenzverbot) bleiben davon unberührt.

Eine Übergangsregel für laufende Altersteilzeiten sieht vor, dass bestehende unzulässige Nebenbeschäftigungen (also jene, die nicht bereits regelmäßig im Jahr vor ATZ-Beginn ausgeübt wurden) bis 30.06.2026 beendet werden müssen, um den Verlust der Förderung zu vermeiden.

Behindertenausgleichstaxe

Die monatliche Ausgleichstaxe pro offene „Pflichtstelle beträgt für das Jahr 2026:

- für Arbeitgeber mit 25 bis 99 Arbeitnehmer EUR 344,00

- für Arbeitgeber mit 100 bis 399 Arbeitnehmer EUR 485,00

- für Arbeitgeber ab 400 Arbeitnehmer EUR 512,00

Beachte: Die Vorschreibung der Ausgleichstaxe für 2026 (auf Basis der vorstehend angeführten Beträge) erfolgt mit Bescheid des Sozialministeriumservice im Jahr 2027.

Bildungskarenz und Bildungsteilzeit NEU

Eine Gesetzesnovelle zum AMSG und AVRAG sieht neue Rahmenbedingungen für Bildungskarenzen und Bildungsteilzeiten vor. Die Weiterbildungsbeihilfe bzw Weiterbildungsteilzeitbeihilfe ist als Nachfolgemodell des früheren Weiterbildungsgeldes bzw Bildungsteilzeitgeldes vorgesehen. Auf die Beihilfe besteht kein Rechtsanspruch.

Wichtiger Praxishinweis

Auch wenn die Gesetzesnovelle mit 01.01.2026 in Kraft tritt, wird die für die Förderung von Bildungskarenzen und Bildungsteilzeiten maßgebliche AMS-Bundesrichtlinie frühestens mit 01.05.2026 Rechtswirksamkeit erlangen. Die Beantragung der Beihilfe/n wird laut AMS-Information aller Voraussicht nach gar erst ab 08.06.2026 möglich sein. Als voraussichtlich frühestmöglicher Beginn der Aus- und Weiterbildung wird vom AMS ebenfalls der 08.06.2026 angegeben.

Gesetzliche Rahmenbedingungen

- Voraussetzung ist künftig eine ununterbrochene Beschäftigung von mindestens 12 Monaten im aktuellen Dienstverhältnis (statt früher sechs Monate).

- Förderfokus: Vorrangig profitieren sollen geringer qualifizierte Arbeitnehmer/innen. Akademiker/innen müssen strengere Bedingungen erfüllen.

- Arbeitgeber/innen müssen künftig bei einer Bildungskarenz von Besserverdienenden (ab der halben ASVG-Höchstbeitragsgrundlage) 15 % der Gesamtbeihilfe mitfinanzieren, und zwar in Form eines Direktzuschusses an den/die Arbeitnehmer/in (Weiterbildungszuschuss), wodurch sich die AMS-Beihilfe entsprechend verringert.

- Die arbeitsrechtliche Vereinbarung über die Bildungskarenz oder Bildungsteilzeit muss Bildungsstand des Arbeitnehmers bzw der Arbeitnehmerin, Art und Dauer der Bildungsmaßnahme und Bildungsziel sowie bei Bildungsteilzeiten zusätzlich das Ausmaß und die Lage der reduzierten Arbeitszeit enthalten.

- Ein direktes Anschließen der Weiterbildungszeit an den Bezug von Wochengeld oder Kinderbetreuungsgeld ist nicht mehr möglich.

- Gesetzlich ist nur die Mindest- und Maximalhöhe der Beihilfe vorgegeben (2026: täglich EUR 41,49 bis EUR 69,77). Die näheren Kriterien werden durch eine AMS-Richtlinie festgelegt.

Eine geringfügige Beschäftigung während der Weiterbildungs(teil)zeit ist nur dann möglich, wenn sie bei einem anderen als dem/der karenzierenden Arbeitgeber/in erfolgt und bereits mindestens 26 Wochen vor Beginn der Bildungsmaßnahme bestanden hat.

Dienstgeber-Dashboard

Am 01.10.2025 startete das neue Dienstgeber-Dashboard (DG-Dashboard) der Österreichischen Gesundheitskasse. Unter dem Motto „Ein Ort. Alle Infos. Alle Dienste“ verspricht die Online-Plattform ein modernes Nutzererlebnis, indem sie alle Informationen und Dienste auf einer Plattform bündelt.

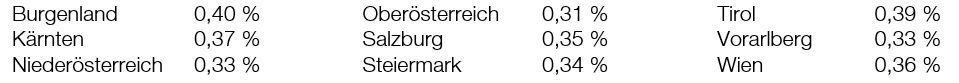

Dienstgeberzuschlag (DZ)

Der Dienstgeberzuschlag (DZ), auch als „Kammerumlage 2“ bezeichnet, sinkt 2026 in Niederösterreich und in Salz-burg jeweils um 0,01 Prozentpunkte. In allen anderen Bundesländern bleibt der DZ gegenüber 2025 gleich.

Es gelten für 2026 folgende Prozentsätze:

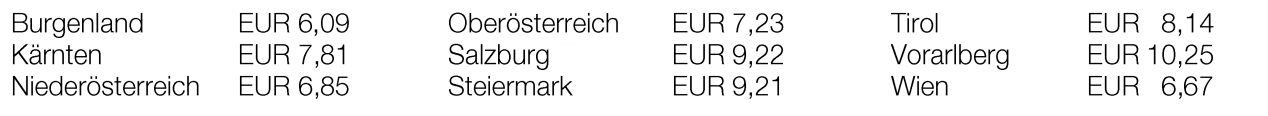

Dienstwohnung m² – Richtwerte

Die m2-Richtwerte für die Wohnraumbewertung bleiben 2026 gegenüber den Werten im Jahr 2024 und 2025 unverändert:

E-Card-Service-Entgelt

Einhebung im November 2026 (Gebühr im Voraus für 2027): EUR 26,85

Auch Pensionist/innen müssen beginnend mit 2026 das Service-Entgelt entrichten, die Einhebung durch den Pensionsversicherungsträger erfolgt erstmals am 15.11.2026 für das Kalenderjahr 2027.

Elektrofahrzeuge („Laden daheim“)

Laut § 4c Sachbezugswerteverordnung ist der Kostenersatz oder die Kostentragung des/der Arbeitgebers/in für das Aufladen eines Firmenelektroautos mit einer Ladeeinrichtung des/der Arbeitnehmers/in bis zur Höhe des „amtlichen“ Strompreises abgabenfrei, wenn die nachweisliche Zuordnung der Lademenge zum E-KFZ sichergestellt ist. Der maßgebliche Satz beträgt für 2026 32,806 Cent/kWh (2025: 35,889 Cent/kWh).

Beachte: Die für die Kalenderjahre 2023 bis 2025 geltende Alternative eines abgabenfreien Pauschalkostenersatzes von EUR 30,00 monatlich ist mit 31.12.2025 ausgelaufen. Diese Alternativvariante war für jene Fälle gedacht, in denen die Lademenge dem arbeitgebereigenen E-KFZ technisch nicht zugeordnet werden kann. Ab 01.01.2026 ist somit für die Abgabenfreiheit nur noch die amtliche Strompreisvariante möglich.

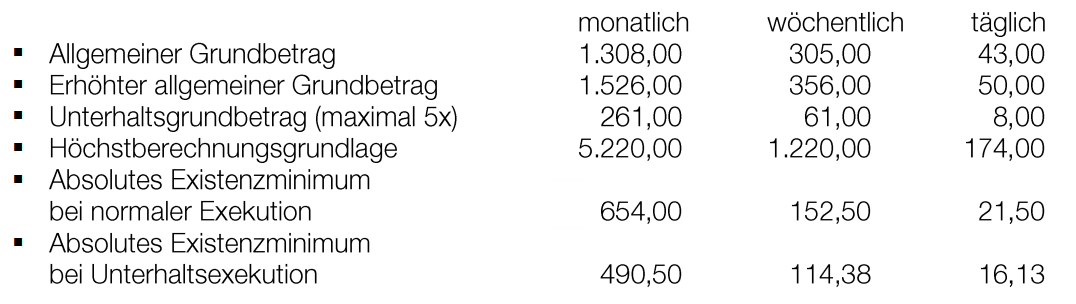

Existenzminimum

Lohnpfändungswerte im Jahr 2026 in EUR:

Fahrtkostenersatzverordnung

Ab 01.01.2026 entfällt die Möglichkeit, für dienstliche Fahrten mit öffentlichen Verkehrsmitteln einen pauschalen Beförderungszuschuss („Öffi-Kilometergeld“) abgabenfrei auszuzahlen bzw in der Arbeitnehmerveranlagung als Werbungskosten geltend zu machen. Die Fahrtkostenverordnung lässt nämlich – sofern nicht die tatsächlichen Fahrt-kosten ersetzt bzw berücksichtigt werden (zB weil der/die Arbeitnehmer/in ein privat gekauftes Klimaticket verwendet) – als Alternative künftig nur noch den Ansatz der fiktiven Fahrtkosten für das günstigste Massenbeförderungs-mittel zu. Dieser Kostenersatz ist pro Kalenderjahr mit den Kosten des Klimatickets Österreich Classic (2026: EUR 1.400,00) begrenzt.

Feiertagsarbeitsentgelt

Das Feiertagsarbeitsentgelt ist für Zeiträume ab 01.01.2026 im Rahmen des Freibetrages nach § 68 Abs 1 EStG wieder.

Flat-Tax

Die im Regierungsprogramm für 01.01.2026 vorgesehene Einführung eines attraktiven „Arbeiten im Alter“-Modells mit einer pauschalen 25 %-Steuer („Flat-Tax“) für Zuverdiensteinkommen von Pensionist/innen ist politisch gescheitert. Die Regierungsparteien haben sich stattdessen auf einen steuerfreien Freibetrag von EUR 15.000,00 jährlich – allerdings erst ab dem Jahr 2027 – geeinigt.

Freie Dienstverhältnisse

Eine Gesetzesnovelle sieht ab 01.01.2026 zwei arbeitsrechtliche Änderungen im Zusammenhang mit freien Dienstverhältnissen (§ 4 Abs 4 ASVG) vor:

Ausdrückliche gesetzliche Kündigungsregelung für freie Dienstverhältnisse

Aus Gründen der Rechtssicherheit wird gesetzlich festgelegt, dass ein freies Dienstverhältnis (im Sinne des § 4 Abs 4 ASVG) von jeder Vertragsseite unter vorheriger Einhaltung einer gesetzlichen Mindestkündigungsfrist von vier Wochen (nach zwei Dienstjahren: sechs Wochen) zum 15. und Letzten des Kalendermonats gekündigt werden kann. Diese neue Kündigungsregelung gilt ab 01.01.2026 jedenfalls für alle neuen freien Dienstverhältnisse (im Sinne des § 4 Abs 4 ASVG), für „alte“ freie Dienstverhältnisse (im Sinne des § 4 Abs 4 ASVG) ist die neue Regelung nur anwendbar, wenn der jeweilige freie Dienstvertrag keine Vereinbarung über eine Kündigungsfrist enthält.

Kollektivverträge können ab 2026 freie Dienstnehmer/innen einbeziehen

Durch eine Änderung des ArbVG wird die Möglichkeit geschaffen, freie Dienstnehmer/innen, die der Pflichtversicherung nach § 4 Abs 4 ASVG unterliegen (egal ob vollversichert oder geringfügig beschäftigt), ab 01.01.2026 in den Geltungsbereich von Kollektivverträgen einzubeziehen.

Geringfügige Beschäftigung neben Arbeitslosigkeit

Die Möglichkeit einer geringfügigen Beschäftigung neben dem Bezug von Arbeitslosengeld oder Notstandshilfe wird ab 01.01.2026 im Grundsatz abgeschafft. Es gibt gemäß § 12 Abs 2 AlVG nur noch fünf Ausnahmefälle, in denen arbeitslose Personen weiterhin geringfügig beschäftigt sein dürfen, ohne das Arbeitslosengeld bzw die Notstandshilfe zu verlieren:

Eine zeitlich unbegrenzte Ausnahme gilt für

- bereits mindestens 26 Wochen ausgeübte geringfügige Beschäftigungen vor Arbeitslosigkeit sowie

- Langzeitarbeitslose (Arbeitslosigkeit seit mindestens 52 Wochen, wobei Unterbrechungen bis zu 62 Tagen unbeachtlich sind), wenn sie entweder bereits das 50. Lebensjahr vollendet haben oder begünstigte Behinderte sind oder den Behindertenpass besitzen.

Eine zeitlich begrenzte Ausnahme gilt für

- angzeitarbeitslose (Arbeitslosigkeit seit mindestens 52 Wochen, wobei Unterbrechungen bis zu 62 Tagen unbeachtlich sind) ohne die vorstehend angeführten Zusatzerfordernisse --> geringfügige Beschäftigung bis zu 26 Wochen zulässig;

- bestimmte Langzeiterkrankte (mindestens 52 Wochen) --> geringfügige Beschäftigung bis zu 26 Wochen zulässig;

- Personen, die während der Arbeitslosigkeit im Auftrag des Arbeitsmarktservices eine mindestens vier Monate dauernde Umschulung oder Weiterbildung mit mindestens 25 Wochenstunden absolvieren --> geringfügige Beschäftigung für die Dauer der Umschulungs- bzw Bildungsmaßnahme zulässig.

Wichtig: Die Beseitigung der geringfügigen Zuverdienstmöglichkeit (samt den fünf Ausnahmefällen) betrifft nicht nur die nach dem 01.01.2026 neu eintretenden geringfügig Beschäftigten, sondern erfasst auch bereits bestehende geringfügigen Beschäftigungen. Letztere sind aufgrund einer gesetzlichen Übergangsfrist (einmonatige Toleranzfrist) bis spätestens 31.01.2026 zu beenden, andernfalls die arbeitslose Person den Verlust des Arbeitslosengeldes bzw der Notstandshilfe riskiert.

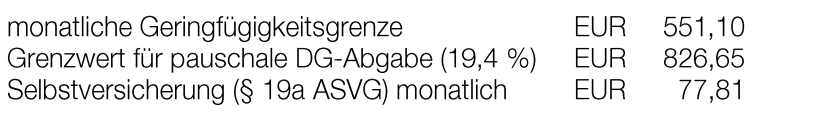

Geringfügigkeitsgrenze

Die Geringfügigkeitsgrenze für 2026 bleibt auf dem Wert des Jahres 2025 „eingefroren“ (ebenso wie der davon ab-geleitete Grenzwert für die pauschale Dienstgeberabgabe).

Für weiterführende Auskünfte und Beratung stehen wir Ihnen gerne zur Verfügung.

Nicole Preining MLS

Teamleitung Personalverrechnung

eccontis Steuerberatung | Wirtschaftsprüfung